半年复盘:拥抱beta的确是普通人最好的投资方式

说来惭愧,去年9月底接到老虎社区的邀请,开通了交易分享功能,至今已9个月了。期间我的收益起起伏伏,却始终没有超额……近期更是在大盘暴涨的情况下,遭遇了收益曲线震荡下跌的尴尬局面……

痛定思痛,决定重新梳理自己的交易策略。从下半年开始,承认自己是一个普通人。。。全身心拥抱beta, 放弃大账户对于alpha的追求。昨晚已经将账户基本清仓,仅保留 $纳指三倍做多ETF(TQQQ)$ $纳指100ETF(QQQ)$ 和 $Coinbase Global, Inc.(COIN)$ 三只标的。

后续该账户的交易策略:仅做大盘及小部分个股的保守sell put策略。收益目标如下:

震荡市(指数±5~10%以内): 做到+5~10%左右年化

牛市:(指数+10%以上): 10-20%+年化,勉强跟上指数/别跑输太多。

熊市:(指数-10%以下):不亏钱。但或许需要采用其他的策略。

总之,我的大账户不打算再随意折腾各种操作了,稳定和风控是最重要的。

后续本账号的交易计划:

主要持仓:TQQQ SP X N手(接盘1组全仓接满) X 2~3组杠杆(必须有至少1组盈利90%+时,才开仓第3组)——

具体TQQQ SP选择:尽量delta 0.1左右, 容错空间/折价率为13~15% ,时间1个月内(7~29天),行权日分散至不同的周进行开仓。

其余持仓:部分个股,仅在预判短期超跌时开仓,仅做大科技 $英伟达(NVDA)$ $特斯拉(TSLA)$ ,META, MSFT, GOOG 和一只币股COIN。但需要控制账户整体杠杆率(最大接盘资金/账户资金)在2~3倍以内。

同时购入保险(防止超级黑天鹅):OTM的QQQ PUT X N手(60天左右到期,delta= 0.01左右),在距离到期日前14天左右(基本价格只剩0.01/0.02元时)重新开仓新的保险。

关于第三个BUY OTM PUT 的保险,是想借鉴 @simons的期权实验室 前辈在帖子里提到的操作,但其实我还没完全想清楚是否在我的这个持仓情景下适合。。。根据纳指从2020年至今回撤的情况看,存在这2种极端情况:

极端情况A (2020-至今,发生约13次): 你刚开仓一单SP在最高点,大盘随后一路下行。TQQQ在30天内回撤20-40%,对应QQQ回撤7~14%。

这种情况下,假设下跌前TQQQ价格为现在的75左右/对应QQQ为480元左右,则在1个月的下跌完成后,TQQQ的价格最差会变成:75*(1-40%)=45元, 对应QQQ价格会变成413元。

而如果这种情况发生,我大概率是需要接盘2组TQQQ持仓的,届时账面浮亏最高会达到50%+。因为我购买的OTM PUT保险是2个月的到期时间,而回撤是花了1个月才最终完成 —— 那这意味着,我买的这份保险应该不会发挥作用,因为它已经损耗了很大的时间价值,而且跌幅也不够夸张,还远没有跌到价内 (对应的delta=0.01的QQQ PUT保险行权价是在350左右)

——但是,考虑到50%的浮亏是我能够接受的,且这1个月的下跌过程中,我可以随时使用SC减小亏损,中途我也可以随时平仓止损,并且我不一定会那么倒霉SP在开始巨幅回调的最高点……所以我应该还是能够接受这个情景。

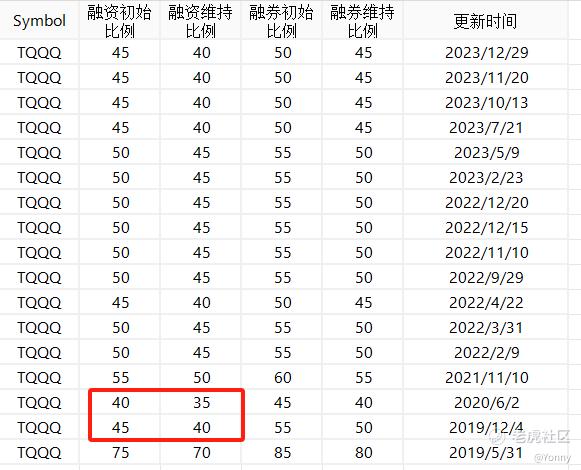

极端情况B (2020疫情期间): 你在杠杆SP过程中,QQQ第二天突然【单日】暴跌14%,且1月内暴跌28%(类似2020年2.24~3.24,对应TQQQ单日暴跌40%,月内暴跌84%),且同时券商把TQQQ的正股保证金提高。

这种情况下,在暴跌的第二日,TQQQ和QQQ在第二天的价格会像上边一样,分别跌到45元和413元。

而我的QQQ BUY PUT保险此刻就派上一些用场了。以老虎APP的这个期权计算器来推算的话,

站在当下(2024年6月29日)的时间点,假设下周一(7月1日)美股因为某个超级黑天鹅事件,当天纳指暴跌13%,从现在的480跌到410-415元左右,那这一张PUT保险会暴涨41倍 (参考疫情期间VIX单日就上升40%,我推断这张期权的IV也会比现在上升40%,不知道是否能够这样计算?还想请教各位期权大佬 @期权小班长 @OptionS @33_Tiger @期权小助手 @simons的期权实验室 @OptionPlus @孙哥888 @谋定后动 购入这个保险和这样的压力测试推演,应该是有意义的?。。)

——如果是的话,那么每1张保险,能够带给我 600多刀的赔偿(现价0.16X100X41倍) —— 而我会购买N张这样的保险,这样的“理赔”在一定程度上弥补了我的巨额亏损。

——结论: 在这种极端情况下,我大概率是需要接手3组TQQQ的正股,暴跌第二天后账面浮亏可能很快就会达到70%左右,而且券商有一定可能会提高保证金要求(令人惊喜的是,我咨询了老虎客服,他们表示20年初居然没有提高TQQQ的正股保证金 [强] 这一点着实要赞 )

不过随着市场持续下跌(当时1个月TQQQ跌了80%左右),我估计也会很快接近爆仓的边缘 —— 相当于这组QQQ OTM 的BUY PUT,应该能够延缓我爆仓的时间,不会让我在开盘的瞬间挂掉。但我还是得在1个月内尽快准备好场外资金,进行账户充值,这样才能避免倒在黎明前。

目前我管理的各个账户及交易策略

有人看到这儿可能会懵比或嗤之以鼻:搞这么复杂,all in 纳指正股不就完了?

确实,在制定策略的时候我还是思考挺久的,但操作起来其实没那么复杂。而且我也想着,或许能跑出一些超额呢?毕竟没有永远上涨的市场,震荡和回调都很正常。比起少赚,我更厌恶亏损和回撤(因为我的整体资金是带杠杆的,风控和回撤控制对我十分重要)。况且真的遇到了十分看好的行情,应该也会买入一些QQQ/TQQQ的正股增强收益或者使用ATM/ITM SP策略。

另外,其实这个策略也已经过一定时间的实操验证。我目前管理着超过1W刀的投资账户总共有5个,其中有2个账户就是一直在使用SP OTM做多策略作为日常操作。

1)本账户(50%仓位)

2)家人美股账户(30%仓位):类似上方提到的,只做大盘/半导体指数ETF的OTM puts X 2-3倍接盘杠杆

3)本人美股账户(5%仓位):全仓/偶尔杠杆正股做多N只高价大科技/币股,BUY & HOLD策略

4)本人美股账户(5%仓位):主要做高波动率股票的期权卖方(4月份GME事件后开始)+ TLT SP

5)本人A股账户(5%仓位):也是OTM CSP + wheel strategy策略。但**A股券商,无法把期权的盈亏和正股合在一起……所以只能展示股票账户的情况了。期权账户估计是略微盈利的状态,因为我只使用SP的利润做过1次期权买方,其余的SP权利金应该都完整落袋 (最近有2笔SP变成ITM接盘了,但权利金也是100%收入的)

因为A股期权是欧式期权,无需担心中途变成ITM被提前行权的情况,所以我只需要准备足够的保证金即可,等真正要行权了再充值。所以尽管A股券商的期权账户现金无法享受类似老虎钱袋子的理财收益,它的资金利用效率也还算OK。

另外,关于为什么我都有美股账户了,还要做A股?Answer:因为人在国内,必须至少用一点真金白银和国人共命运,感受我国股民情绪和国内市场环境的起起伏伏伏伏伏伏……顺便测试下 CSP+wheel strategy策略是否适用于永远3000点的A股市场——目前来看,似乎还凑活,符合震荡市场下的预期了。

最后

本文有点长,纯当做是复盘过程中的思路梳理了。走过路过的朋友们,请你们用发财的小手点点赞,并留下宝贵的意见。走过路过的大佬们,请不吝赐教,给小弟一些建议和指点。

祝我们大家都有超额收益,都有光明的未来![看涨][美金][梭哈]

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

卖点call。你的要求就是不爆仓 而且跑赢指数。那么这个适合,杠杠倍数不高摩擦可以接受

不错哦